無知は罪なり

過去の記事で、個人事業税をうっかりミスで延滞してしまったことがありましたが、それ以外は特に延滞もなく個人事業税を支払っていました・・・

事業税の納税義務はないかもしれないと、思いながら・・・

ダラダラと10年近くも・・・・

しかしながら、税務署に対して正式な手続きを経て抗議した結果、個人事業税の納税義務のない事業者であることが確定しましたので今回はその内容を時系列を追って詳しく書いていきたいと思います。

無知は罪なり、

まさに今まで馬鹿正直に支払ってきた事業税は自分の無知という罪に対する罰金だったわけです。

個人事業税とは

個人事業税とは

個人の方が営む事業に対して課される税金です。

との事

出典:https://www.pref.saitama.lg.jp/a0209/z-kurashiindex/z-2-4.html

要するに個人が事業を営むことを罰する税。それが個人事業税なのです。

この日本という国は憲法で勤労の義務を国民に課しながら一方で事業を営むことを罰するという、ある種の矛盾を抱えているのです。

まぁ、矛盾なく解釈すると「社会のために労働して納税しろ。自由に事業はするな。国民はサラリーマンしか認めない」という極めて共産主義的な思想に行きつきます。

個人事業税を払っている(払っていた)

私は複数の事業を運営しているのですが、今回、事業税が取り消されたテーマはネットビジネスの王道ともいうべきWEBサイトやYouTube、Google AdSense収入に関するものです。

私は2006年から副業でアフィリエイトサイト大手のA8.net![]() に登録し、確定申告では職業欄に「WEBサイト運営」と記載して申告していました。

に登録し、確定申告では職業欄に「WEBサイト運営」と記載して申告していました。

所得が290万円を超えると税務署から事業内容のお尋ねがきますので「アフィリエイトを目的としたWEBサイト運営」である旨を答えると「仲立業」として事業税の通知が来るようになりました。

以降、確定申告の職業欄には「仲立業」として申告しています。

しかし、2011年前後からアフィリエイトの収入は全体の極一部となり、大部分がAdSenseとYouTubeの収益になっていました。

AdSenseやYouTubeは広告が勝手に表示されるシステムで、システムの利用者に過ぎない私はその広告の選択権はありません。

ってことは「仲立業」にならないのでは?

仲立業とは

他の者のために商行為の媒介を行う事業をいい、例えば商品売買、用船契約又は金融(手形割引を含む。)等の仲介又はあっせんを行う事業がこれに該当する。

と国税庁で定義されています。

出典:https://www.nta.go.jp/law/tsutatsu/kihon/hojin/15/15_01_20.htm

広告が選べないのですから当然仲介やあっせんなどできるはずがありません。

場合によっては、このオンラインサービスは危険だと注意喚起したサイトが広告として表示されることもある始末です。

言うまでもありませんが、これはあっせんとは逆の行為です。

個人事業税は非課税にできる

個人事業税は前述の通り「個人の方が営む事業に対して課される税金」。

なのですが、

課税されるのは物品販売業や水産業、写真業といった70種の法定業種であり、農業をはじめ、文筆業や漫画家、芸能人、通訳翻訳業、作家など課税されない業種があるという事実。

さて、話を2006年に戻しましょう。

私は確定申告の職業欄に「WEBサイト運営」と記載して申告していました。

勿論、WEBサイト運営業なるものは法定業種には存在しません。

ですが・・・

税務署側の判断で70種の法定業種の一つである「仲立業」と決められてしました。

、、、、

税務署の判断で課税業種に振り分けられてしまうわけです。

当時はアフィリエイトがメインでしたから「他の者のために商行為の媒介を行う事業」であることは事実なのでおとなしく払う事にしました。

税金額も数万円程度でしたし・・・

しかし、事業内容(収益化の様態)が変化し、とても仲立業とは考えられない(納得できない)状況となり、しかも事業税だけでサラリーマン時代の月収2か月分ほど取られるようになってしまったのでちょっと看過できません。

先人に学ぶ その1 成功例

さて、個人事業税について調べてみるとこのような記事を発見しました。

まさに今の私の状況と同じです。

記事の要点をまとめると以下の通り

- WEBサイトを運営しAdSenseが収入源であること

- 著者の事業は広告業に該当すると税務署が判断したこと

- 審査請求書を提出したこと

- 個人事業税が取り消されたこと

この記事を読んだことで、大きな収穫が一つあります。

それは審査請求書によって税務署に抗議することができると知ったことです。

しかも、審査請求そのものは手紙一枚で手続きができ、無償でできるものでした。

ただし・・・

審査請求について調べてみると期限があることが分かりました。

審査請求が可能な期間が定められていて、課税決定から3カ月以内に手続きを行わなければなりません。

この期間を過ぎてしまうと、審査請求を行えないことを意味します。

さて、該当記事を読んだのが昨年の12月・・・

事業税納税通知が来たのが昨年の8月・・・

そうです、2018年度の事業税は審査請求の期限が切れていたのです orz・・・

仕掛けを作る

2018年度は期限が切れてしまいましたし、何より確定申告で自分から仲立業として申告してしまったのだから仕方がないと諦めました。

そこで2019年度の確定申告には「コンテンツ運営業」として申告することにしました。

当然ですが事業税の区分には「コンテンツ運営業」などという法定業種はありません。

勿論、税務署がその通りに処理して事業税の通知が通達されず、”めでたしめでたし” になるなんてことは考えてもいません。

必ず税務署は何らかの形で事業税を取りに来るはずです。

その時が審査請求に向けた第一歩になります。

そして速攻で全納(前期・後期とも)します。

一日でも早く納税すればそれだけ還付加算金(要するに利子)がプラスされて戻ってくると判断した為です。

(現在のところ還付の口座番号を伝えていますが未だに還付されていないので還付加算金は未確認)

全額返金されました。が、還付加算金は入っていませんでした。

先人に学ぶ その2 失敗例

一旦納税の義務を果たしましたので私に非は一切なくなります。

後は自分が有利になる(しかし虚偽ではない)審査請求書を書いて提出するだけです。

有利になると書くと脱税のにおいがプンプンしますが、要するに自分の正当性を非の打ち所がない様に主張するだけのこと。

先の「先人に学ぶ その1」で紹介した例は成功例です。

私は大学の講義で「失敗に学ぶ」という授業を受けました。工業大学だったので工業事故を調べ、なぜその事故が発生したのか、その失敗を調べ、プレゼンするというとても有意義な授業でした。

今でもその授業内容は私の判断材料の一つになっています。

つまり、何事も失敗例から学ぶという姿勢です。

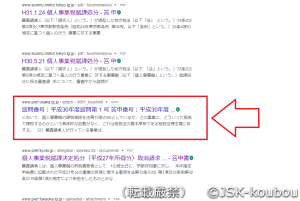

そこで失敗例を探すべく「審査請求 事業税」でネット検索するとこんなコンテンツが見つかりました。

↓これ。大阪府の審査会の公開された答申書です。

リンクをクリックするとワード文章がダウンロードされます。

ちなみにリンクはこちら

http://www.pref.osaka.lg.jp/attach/27862/00305296/3001_toushin6.docx

答申書の要点をまとめると以下の通り

- WEBサイトを運営しA社から収入があること

(ここで言うA社とは文脈から察するにAdSenseが含まれていることは間違いないと思います。) - 著者の事業は広告業に該当すると税務署が判断したこと

- 審査請求書を提出したこと

- 該当の審査請求書を書いた人は「先人に学ぶ その1」のWEB記事を読み、影響されて請求書を書いたと思われること

- 該当の審査請求が棄却されたこと

この答申書を読んだことによる大きな収穫は、私と同じような事業内容であり、しかも「先人に学ぶ その1」のWEB記事を読んだであろう人の審査請求書であり、しかもそれが否定されたものであることです。

私の失敗に学ぶという目的からするとパーフェクトな失敗例です。

この人の失敗例のおかげで何が悪かったのか分析し、改善した請求書を書くことができ、結果、事業税の取り消し処分を勝ち取ることができました。

棄却された論点は?

先の答申書にて審査請求書が棄却された論点は下記の一文に集約されています。

審査請求人は、対価の収得を目的に事業を行っており、A社の依頼によりA社の行う広告業務の一部を請け負っていることから、逐条解説で広告業の定義とされている「対価の収得を目的として、他人の依頼により、広告を請け負う事業」を審査請求人が行っていることになり、本件事業は広告業と認められる。

つまり、AdSenseを利用することがA社の広告業務の一部を請け負っているか否かが広告業であるか否かの判断基準と言えるわけです。

審査請求書のポイント

私の場合は仲立業として個人事業税の通知がきましたので、まずは仲立業を否定しなければなりません。

そして、広告業も否定する審査請求書を書いた方が無難であること判断しました。

仲立業を否定するには

「他の者のために商行為の媒介を行う事業をいい、(略)仲介又はあっせんを行う事業がこれに該当する。」

という国税庁の仲立ち業の定義を論理的に否定する必要があります。

ポイントは他の者のために商行為の媒介を行っていないことを、(税務署が否定する余地がないほどに)証明すればよいことになります。

広告業を否定するには

「他人の依頼により、広告を請け負う事業」

というポイントを論理的に否定する必要があります。

審査請求書提出から事業税取り消しまでの流れ

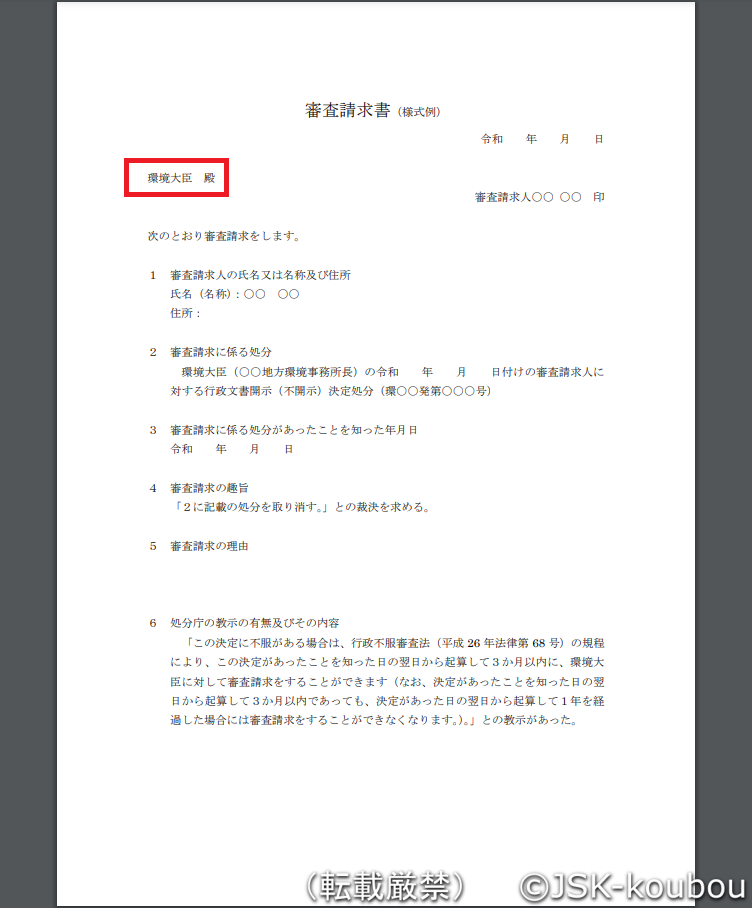

審査請求書を書く

まずワードなどで審査請求書を書きますが請求書には決まった法定の様式が定められていません。

私が参考にしたテンプレートはこちら

https://www.env.go.jp/johokokai/doc/complaint_shinsa.pdf

テンプレートの宛先が環境大臣 殿となっていますが、ここを都道府県知事の名前に変えればOK

単純に「○○都道府県知事 殿」でも良いようです。

2の審査請求に関する処分には

「○○都道府県税事務所の令和x年x月x日付けの審査請求人に対する個人事業税に関する処分」

と記載します。

後は審査請求の理由を戦略通りに記載します。

どうしても請求書の書き方が分からない場合は、私が実際に提出し、事業性を取り消すことに成功した審査請求書を19,800円にて販売しています。

購入先はこちら

(当然ですが請求書の中身は虚偽の報告がないように各自のケースに合わせて変更する必要があります。)

勿論、必ず取り消し処分を受けられるという保証はありませんし、この請求書を利用したいかなる損害も補償できかねますが、かなり時間を費やして推敲したものですのでそれなりに価値のあるものだと思います。

少なくともAdSenseやYouTubeの事業税に対し、論理的に仲立業と広告業を否定できているものと思います。

取り消し処分を勝ち取れば同事業をしている限り事業税から解放されることを考えると安いものかと思います。事業に関することですから経費で落とせるはずです。

審査請求書の提出 0日目

審査請求書は○○都道府県知事殿と記載していますが、提出先はいつも確定申告でお世話になっている税務署です。

正本と副本の2枚同じものを印刷して同封しましょう。

(私は一枚しか入れなかったので補正書の提出を求められました・・)

郵送は途中で紛失する恐れがあります。

なので以降の郵便物は特定記録として郵送しましょう。

こうすることで少なくとも相手に届いたことを確認することができます。

税務署から電話が・・・ 3日目

審査請求書に電話番号を書かなくとも、固定電話回線があれば調べてかけてきます。

内容は「審査請求書で記載した事業内容がすべてなのか?そうでないのか?」

つまり、請求書の内容は認められるが、これ以外の収益の有無について聞いてくるわけです。

この電話がかかってくればその審査請求書はほぼ認められたと考えてよいと思います。

これ以外に収益がなければ口頭で回答しても良いでしょう。

「先人に学ぶ その1」で紹介した方は取り消しまでの日数が短いことから、多分この段階で審査請求が終わたものと思われます。

私の場合は3割ほどですがアフィリエイトなどの別の収入がありましたし、ブログの記事にしたかったので口頭での回答は拒否しました。

質問があれば文章で答えるのでお手紙を下さいといって電話を切りました。

県庁から郵便 21日目

税務署からの電話回答を拒否したので審査請求書が県庁の課税収税担当に渡されたようです。

内容は副本不足のための補正書提出 orz・・・・

指示通りに補正書を提出しました。

審理員の指名についての通知 34日目

審査請求の審理手続きを行う者が決定した旨の通知がきます。

補正した請求書が無事に法的な審議に入ったことを意味します。

再び県税務署から事業内容の照会 37日目

次に来たのが県税務署から事業内容の照会です。

先の電話での確認のお手紙バージョンです。

前回のお電話は多分県税独自の判断だと思われます。一方、この照会は県庁からの問い合わせにより発行したものだと思われます。

「売上先名」 「所在地」 「収入の内容」 「収入金額」 「契約書の有無」

上記の5つの項目を記載して提出します。

収入の内容は全て広告収入などと書くと広告業にされかねません。

どの収入が審査請求書に記載した収入であるのか、分かりやすく書きます。

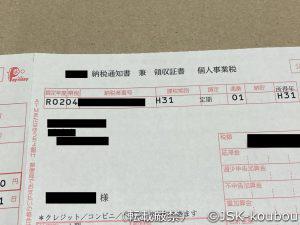

県税事務所から個人事業税減額通知書 49日目

減額理由に全額取消と書かれた減額通知書が届きました。

これをもって個人事業税の審査請求は全面的に認められたことになります。

振込先の口座番号の提出を求められるので指示通りに提出します。

審理員からの通知が・・・55日目

審理員から審理手続きの終結等についてのお手紙が届きます。

これで審査請求の全工程が完結したことになります。

税金は支払う事が義務だが、支払う必要のない税金は抗議する

納税は義務であり、いかに理不尽な税金だとしても支払う義務が生じます

しかし、支払う義務がない税金であると判断したならば毅然とした態度で抗議することもまた納税者の義務なのではないでしょうか?

その一年後・・・

国税に対して異議申し立てを行ってから1年が経過しました。

今年もコンテンツ運営業として確定申告しましたが、10月を過ぎても事業税の納税通知書は来ていません。

これで私は事業税から完全に開放されたことになります。

めでたしめでたし。

コメント

なるほど、なるほど。

論理的な説明に納得しました。

勉強になりました。